ファクタリングとは?メリット・デメリットについて分かりやすく解説!

- 会社設立.com TOP

- ファクタリングとは?メリット・デメリットについて分かりやすく解説!

【電話受付時間】AM10:00~PM6:00(平日)

ファクタリングとは?メリット・デメリットについて分かりやすく解説!

目次

- 1.ファクタリングってどんなサービス?メリットとデメリット

- 2.手数料について(ビジネスローン利率との比較など)

- 3.銀行融資やビジネスローンとの審査方法の違いとは?

- 4.ファクタリング契約に必要な書類一覧

- 5.手形割引との違いは?

- 6.ファクタリングを利用した場合の勘定科目と会計処理方法

- 7.評価されやすい売掛債権とは?

- 8.債権譲渡登記とは?

- 9.償還請求権とは?

- 10.実際にファクタリングを利用している業界・業種の特徴

- 11.ファクタリングを利用した場合の取引先への連絡や影響に関して

- 12.ファクタリング詐欺とは?

- 13.【ファクタリングに関するニュース】

1.ファクタリングってどんなサービス?

企業が事業資金を調達する方法の一つに、ファクタリングと呼ばれるものがあります。

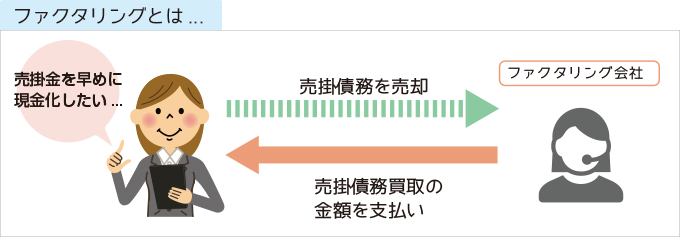

ファクタリングとは、まだ未回収の売掛金を、ファクタリング会社が買い取るサービスです。

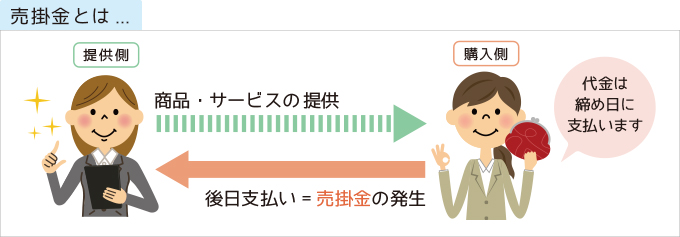

一般的に企業間取り引きは現金払いではなく、掛け売りによる取り引きとなります。

売掛金とは商品の納品やサービスの提供が完了し、請求書を提出しているものの支払期日が来ていないなどの理由で、まだ入金されていないお金のことです。

支払期間が長い場合はなかなか現金化できず、資金繰りに影響が出ることがあります。

このようなときにファクタリングサービスを利用すると、即座に売掛金をキャッシュに換えられるので便利です。

ファクタリングのメリット

ファクタリングのメリットは、主に次の3つです。

1.とにかくカンタン!

第1は、比較的簡単に資金調達ができることです。

銀行などからの融資の場合は、経営状態が重視されますが、ファクタリングは融資ではありませんから審査に通りやすく担保も不要です。

2.資金繰りがよくなる上に、担保は不要。

第2は、キャッシュフローの正常化です。

売掛金を売却することで必要な資金を調達できるので、急な出費や支払金の不足に対応できます。

銀行からお金を借りる場合は担保が必要なこともありますが、ファクタリングの場合は融資とは異なるので担保を用意する必要があります。

3.貸借対象表がスリム化されるから、金融機関の信用もアップ。

第3は、貸借対照表のスリム化が実現することです。

償還請求権なしの債権譲渡を行うファクタリング会社を選べば、売掛先が倒産などで売掛金が回収できなくなった場合でも、こちらが負担する必要がなく貸借対照表でも負債にならないというメリットがあります。

ファクタリングによる資金調達に適した企業

ファクタリングによる資金調達に適しているのは、銀行などの金融機関からの融資が受けられなかった企業です。

次に、売掛金の支払いサイトが長い取引先が多い企業も、ファクタリングを利用するメリットが大きいので適しています。

翌月払いなど比較的短期間の取引先が多い場合は資金繰りが楽ですが、手形決済などで支払いサイトが長い場合は、売り上げ上は黒字でも実際には手元に現金がないといった事態に陥ることがあります。

黒字倒産を回避するためにも、ファクタリングの活用は有効です。

ファクタリングのデメリット

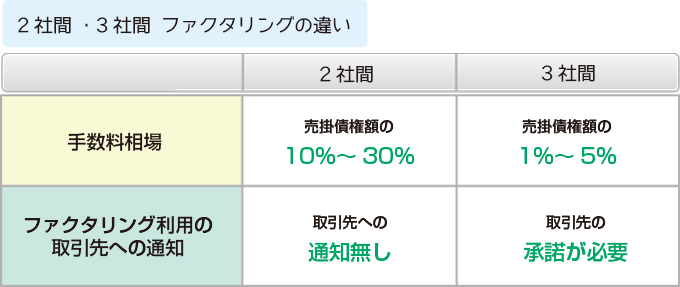

ファクタリングのデメリットの1つは手数料が高いという点です。手数料は2社間と3社間でも異なり、2社間なら買取売掛金額の10%~30%、3社間なら1%~5%です。

また、ファクタリングは売掛金が無いと資金調達ができないので、月商以上となる調達はできないというデメリットもあります。

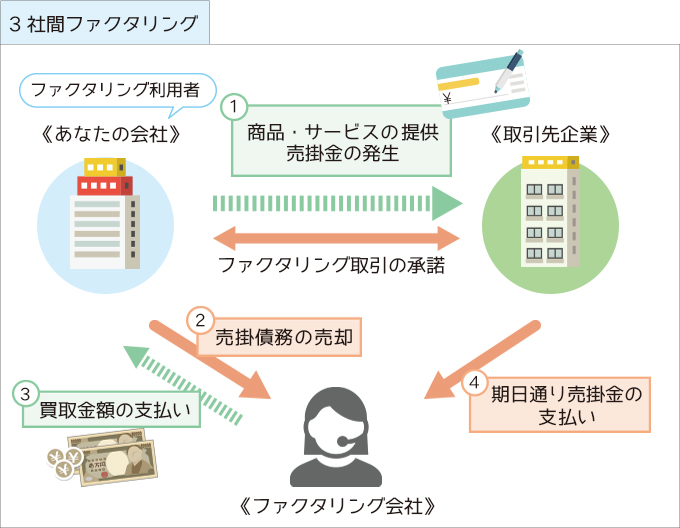

3社間のファクタリングの場合は、ファクタリング会社と資金調達をしている利用会社、売掛先である取引先で取引をするので、取引先会社の承諾が求められます。

取引先が同意すれば問題ないですが、難色を示すこともあります。また、利用会社も取引先から資金繰りが苦しい会社とみなされ、今後の取引にマイナス影響が出る点もデメリットです。

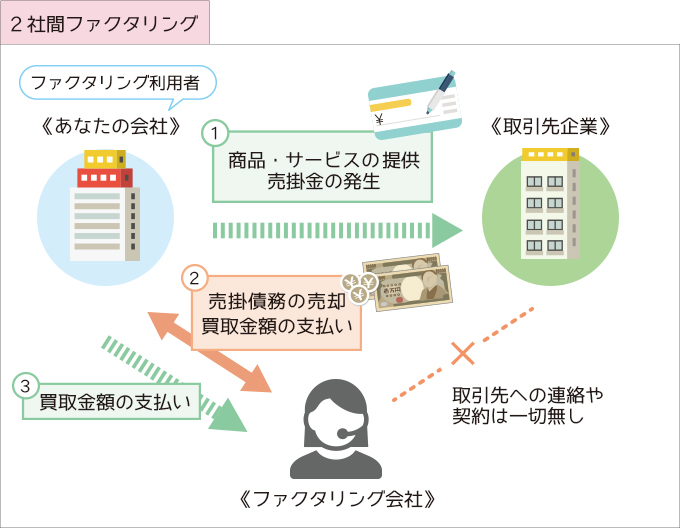

取引先には通知せず、2社間で取引もできますが、この方法だと手数料がさらに高くなります。

2社間の場合は、ファクタリング会社が利用会社から債券(売掛金)を買取り、期日には利用会社に取引先が入金をします。入金された利用会社は、売掛債権の入金額をファクタリング会社にお金を入れ直します。

ファクタリングサービスを利用した事実が取引際に知られないということで利用会社にはメリットがあるのですが、利用会社が倒産したり、入金されたお金をファクタリング会社に入金せず使いこんでしまった場合は、ファクタリング会社が損失を被ることになります。

そのためリスクが多い分、手数料は高くなっているのです。

2.手数料について(ビジネスローン利率との比較など)

ファクタリングの手数料

ファクタリングの手数料は債権金額、売掛先の規模や経営状況、支払いサイトなどによって異なるので一口にはいえません。

また、取引形態によっても異なります。ファクタリングには売掛先に通知しなければならない3社間ファクタリングと、売掛先に通知しなくてもいい2社間ファクタリングがあります。

そして2社間ファクタリングと、3社間ファクタリングの手数料には大きな違いがあるのです。

2社間ファクタリングでは売掛債権額のおよそ10%~30%が相場です。

一方、3社間ファクタリングでは売掛債権額のおよそ1%~5%が相場となっています。2社間ファクタリングの手数料の方が、はるかに高いのです。

売掛先を通さない2社間ファクタリングは、ファクタリング会社のリスクが高いため、リスク回避の意味も含めて手数料が高くなっています。

ビジネスローンの金利

では一般的な資金調達方である、ビジネスローンの金利はどうでしょうか。

まず銀行の金利を見てみると、三菱UFJ銀行のビジネスローン・融活力が年2.35%~9.00%。三井住友銀行のビジネスセレクトローンが年2.125%~。東京スター銀行のスタービジネスカードローンが年6.5%~14.5%など。

信販系ではオリコのビジネスサポートプランが6.0%~15.0%。オリックスクレジットのORIX CLUB CARDが6.0%~17.8%。出光クレジットの事業者向け不動産担保ローンが年3.0%~9.8%。セゾンのVIPローンカード事業コースが年9.49%~20.00%。

ビジネスローンを専門に扱う金融業者のものでは、ビジネクストのビジネスローンが年8.0%~18.0%。ビジネスパートナーのスモールビジネスローンが年9.98%~18.0%。日本保証のビジネスローンエール500が年9.8%~18.0%。

消費者金融系ではプロミスの自営者カードローンが6.3%~17.8%。アコムのビジネスカードサポートローンが年12.0%~18.0%。アイフルの事業サポートプランの無担保ローンが6.0%~18.0%。

銀行のビジネスローンは低金利が魅力ですが、審査が厳しく借りにくいというデメリットがあります。

ビジネスローンも一見すると2社間ファクタリングの手数料よりも安いので魅力ですが、その後の返済が必要ですし、審査によってはファクタリング手数料よりも金利の方が高くなるケースもあります。

3.銀行融資やビジネスローンとの審査方法の違いとは?

銀行融資やビジネスローンの審査

銀行や金融業者から融資を受ける場合、返済能力に関する審査に通らなければお金は借りられません。

融資先の審査基準は金融機関や業社によって異なりますし、細かな基準などについては公表されていませんが、おおむね事業内容、決算書、社長の信用情報の3点がチェックされます。

事業内容では業種や業態、従業員数、取引先、事業年数などです。

事業年数が長いほど信用度は高く、企業後1年以上の実績がなければ融資を受けるのは難しくなります。

決算書では、貸借対照表や損益計算書、キャッシュ・フロー計算書などの内容がチェックされます。

また決算書以外にも税務申告書なども確認されます。経営状況を調べるために、直近で3期程度の決算書が必要となるケースが一般的です。

社長の信用情報については他社からの借り入れ状況や、税金がきちんと納められているかなどがチェックされます。

通常ビジネスローンは無担保・保証人不要で借りられますが、この場合は社長が連帯保証人になるため、社長の信用情報の確認は欠かせません。

このほか社長が会社経営にどれだけ熱意を傾けているか、手がけている事業に将来性があり将来的に安定した収益が期待できるかなども考慮されます。

ファクタリングの審査

ファクタリングの審査は償還請求権ありかなしかなどによって異なりますが、一般的に銀行やノンバンクが提供するファクタリングサービスは、後述する償還請求権ありの取り引きになるので、審査時に決算書や他社からの借り入れ状況などの審査が行われます。

償還請求権ありの取り引きの場合、売掛金を担保とした「譲渡担保融資」となるため、ビジネスローンの融資を受けるときと同様に審査があります。

もちろん売掛先の与信力も調査されます。

銀行は審査が厳しいですが、手数料などの費用が低いので一般融資の金利よりも低い手数料で利用できるケースが大半です。

一方、ファクタリング会社に償還請求権なしで売掛金を買い取ってもらう場合、利用者に対する審査はあまり行われません。

審査は利用者ではなく、売掛先に対して行われるからです。

資金繰りに困って銀行などに融資を申し込んでも、審査に時間がかかるうえに厳しい審査で融資が受けられない可能性があります。

このような場合は、自社の審査なしでスピーディーに現金化できるファクタリング会社を利用する方が有利です。

売掛先への審査では信用度や経営状況、経営規模、利用者との取り引き年数などが審査されます。

このため売掛先の信用度が著しく低い場合などは、たとえ利用者の信用度が高くても買い取りを断られることがあるので注意しましょう。

参考:ファクタリングの審査では何を見られる?通過するために気を付けたい4つのポイント

4.ファクタリング契約に必要な書類一覧

ファクタリング契約に必要な書類は4つほどあります。

1つ目は商業登記簿謄本・印鑑証明書です。これは契約書の署名押印の証明のために必要です。またこれに加え、事業主自身の本人確認書類が求められることもあります。

2つ目は決算書のコピーです。基本的には直近の3年分で、税務申告を済ませた押印のあるものが求められます。前回の決算月が離れている場合は試算表を用意しなければならないこともあります。

3つ目は売掛先との取引内容が記された書類です。たとえば、売掛債権のかかる商品・サービスにおける発注書、納品書、請求書があげられます。またその時の取引だけでなく、過去の取引や入金を示す書類もあればその売掛先の信頼性を証明することができます。特に入金が支払期日にしっかりと行われるかどうかはファクタリング会社が最も重視するポイントです。

4つ目は売掛先と交わした基本契約書です。ただし、これは基本契約を結んでいる場合に限った話で、もともと基本契約を行っていなければそれでもいいかどうかをファクタリング会社に相談することになります。

ファクタリング契約に必要な書類は以上ですが、これら以外にも関係書類を用意しておき、いつでも提出に応じられるようにすると安心です。

5.手形割引との違いは?

手形割引とは、約束手形を支払期限前に金融機関などで換金することです。換金と言っても手形を発行した企業がお金を支払うわけではなく、金融機関が手数料や利息を引いた金額を貸す形になります。

受け取る側からすると手数料や利息が差し引かれた(割引された)金額の現金を受け取ることになります。

ファクタリングも早期に現金を得るためという目的においては手形割引と同じですが、ファクタリング会社に債権(売掛金)を買い取ってもらうことによりこの目的を実現します。

手形割引とファクタリングの違いは、ファクタリングは債権買取なので、万が一、売掛先企業が破綻したり未払いになったとしても、保証の義務はありません。

ファクタリング会社が損失を被るだけです。一方、手形割引は融資契約なので、手形の振り出し企業が破綻して、銀行が現金を回収できなかった場合には、返金義務が生じます。

また、審査にも違いがあります。手形割引では、万が一不渡りになった場合に、保証能力が十分かどうかが審査されます。赤字決算であったり債務超過などであれば、審査に通らず手形割引を受けられません。

一方、ファクタリングの審査では会社の財務状況ではなく、確実に回収できる債権(売掛金)かどうかが重視されます。また、手形割引に比べて審査がスピディーに行われるというメリットもあります。

6.ファクタリングを利用した場合の勘定科目と会計処理方法

ファクタリングを利用する時はその勘定科目と会計処理方法について理解しておく必要があります。会計処理方法はあらゆる会計と同様に、事業者や税理士、会計士によって異なるのですが、ある程度共通する部分もあります。

日本公認会計士協会や日本税理士会連合会などが制定する「中小企業の会計に関する指針」では、ファクタリング取引は金銭債権譲渡という扱いになっています。勘定科目は一例ですが、売掛金発生時は「売掛金~円」・「売上~円」、売掛債権譲渡時は「売上~円」・「売掛金~円」、ファクタリング会社からの入金時は「現金~円」・「売掛金~円」とする方法があります。

またファクタリングには手数料があり、手数料を引いた分が売却額として企業に振り込まれます(手数料を引くことを割引といいます)。この手数料の勘定科目は一般的には「売掛債権譲渡損」、「売上債権売却損」とされることが多いです。

ファクタリング取引は借入に近い性質を持ちますが、実際は異なります。ファクタリングは企業が持つ売掛債権をファクタリング会社に譲渡・売却する取引です。

そのため、会計処理上、負債の部に記載する必要はありませんし、売掛金を縮小できるので、バランスシートを最適化できます。

7.評価されやすい売掛債権とは?

ファクタリングの手数料を左右するのが、売掛先の与信力です。評価されやすい売掛債権とは、与信力の高い会社の債権です。

売掛先の信用度

ファクタリングは売掛債権を買い取ってもらって、資金を調達する取り引きです。

このため売掛先が支払期日に確実に入金してくれると会社かどうかが、非常に重要な問題となります。

ファクタリング会社にとって、売掛債権を買い取ったはいいものの、その会社が倒産したり、期日を過ぎても支払いが行われなかったりといった事態になれば、大損になります。

このようなリスクを少しでも回避するために、売掛先の信用度の審査が行われます。

審査ではその会社の信用情報、自己資本比率、現在の借入件数、借り入れ返済実績、利益額、利益率、余剰資金などがチェックされます。

審査の結果、間違いなく売掛債権が回収できると判断されれば、リスクが低いですから手数料も低くなります。

逆に少しでも不安要素があれば、手数料が高くなります。

入金されるまでの日数

ファクタリング会社にとっては、確実に売掛債権が回収できることが何よりも大切ですから、売掛金が入金されるまでの日数も重要視されます。

支払日が数か月先など、入金までの期間が長い場合は、その間に売掛先が倒産してしまう可能性が高くなります。

逆に、入金までの期間が短ければ短いほど、倒産の可能性は少なくなります。

このため支払日が先であるほど売掛債権の評価は低くなります。

利用者側の信用度も

一般的にファクタリングでは利用者よりも、売掛先の与信力が重視されます。

しかし人気の高い2社間ファクタリングの場合は、利用者側の信用度の高さも売掛債権の評価と大きくかかわってきます。

3社間ファクタリングの場合は、売掛先からファクタリング会社へ直接入金されるので問題はありません。

しかし2社間ファクタリングの場合は、売掛金はまず利用者に入金され、そのお金を利用者がファクタリング会社に渡すという流れになります。

この場合、売掛金の入金後に利用者の会社が倒産してしまうリスクもあるわけです。いくら評価の高い売掛債権であっても、ファクタリング会社の手に渡る前に利用者が倒産してしまったのでは元も子もありません。

このため、ファクタリングを利用する会社の信用度も参考にされます。

また、売掛債権の譲渡登記が可能であれば、債権の所有者がファクタリング会社であることが公式文書に明記されますから、債権の評価も高くなります。

8.債権譲渡登記とは?

債権譲渡登記とは、債権が譲渡されたことを登記する手続きです。

債権(売掛金などの借金)は、人に譲り渡すことができます。

A社がB社の売掛金(債権)をC社に譲り渡した場合、B社は売掛金の支払いを、A社ではなくC社に行うことになります。

しかし譲渡に関してA社、B社、C社で同意が行われていても、そのことを他の第三者が知ることはできません。

そこでこのことを公にするために、法務局に申請して債権譲渡登記を行います。

ファクタリング会社のリスク回避のために必要

売掛金などの債権は、人に譲ることができます。

これを債権譲渡といいます。

ファクタリングは売掛金という債権を売って現金化する取り引きです。つまり債権譲渡が行われているわけです。

ファクタリング会社は自社に債権が移行したことを売掛先や、他の債権者に知らせておかなければ、確実に債権が回収できないことがあります。

このため債権譲渡が行われたことを、主に次の3つの方法のうちのいずれかで知らせます。

第1は、売掛先に内容証明郵便を送って通知する方法。第2は、債権譲渡登記を行い、証明書を送付して通達する方法。第3は、売掛先に債権の譲渡に関して承諾をもらう方法です。

3社間ファクタリングの場合、いずれの方法をとっても問題はありませんが、売掛先の承諾を得なければ契約は行われません。

一方、2社間ファクタリングの場合は、売掛先に知らせずに債権の譲渡を行うことになります。

このときにファクタリング会社が最も危惧することが、利用者が複数のファクタリング会社に同じ売掛金を売却してしまうことです。

資金繰りに困った経営者がA社、B社、C社の3社のファクタリング会社に、同じ売掛債権を売却した場合、それぞれが売掛金の所有権を主張することになりますが、法的な証拠がなければ主張が認められません。

このような事態に陥らないために、債権譲渡登記が行われるのです。つまり同業他社に対する対抗手段として債権譲渡登記が必要になるのです。

債権譲渡登記のデメリット

債権譲渡登記のデメリットはほとんどありませんが、債権譲渡登記は法務局に登録されるため公開情報となります。

2社間ファクタリングの場合、売掛先や銀行に知られる可能性があります。

ただ、わざわざ法務局にこのような情報を調べに出かける人はほとんどいませんから、こちら側から売掛先に知らせない限りバレるリスクはまずないといえます。

銀行の場合は、大口融資を申し込んだときに債権譲渡登記が調べられる可能性が高いですから、融資が断られる可能性があります。

9.償還請求権とは?

現在、国内で行われているファクタリングには、償還請求権があるものと償還請求権なし(ノンリコース)のものがあります。

償還請求権とは

償還請求権とはファクタリング会社に買い取ってもらった売掛金が、売掛先の倒産などで回収できなかった場合に、利用者に支払いを請求する権利のことをいいます。

つまり償還請求権があるファクタリングの場合、支払期日の前に売掛先が倒産してしまったら、そのお金をこちらが支払わなければならないのです。

これまで、ファクタリングでは償還請求権ありの取り引きが一般的でした。

このような条件のあるファクタリングは買い取りというよりも、実際は売掛金を担保とした「譲渡担保融資」となります。

このため売掛先が倒産して回収が不可能になった場合、ファクタリング会社が償還請求権を行使して、不良債権化した売掛金の支払いを請求できるのです。

せっかくファクタリングで資金調達ができたとしても、売掛先が倒産した場合こちら側がそのお金を支払わなければならないリスクがあります。

一方、償還請求権なしのファクタリングでは、譲渡担保融資ではなく売掛債権売買取り引きになりますから、もし売掛先が倒産して資金が回収できなくても、一切お金を支払う必要がありません。

償還請求権なしのファクタリングの最大のメリットが、売掛金の未回収時に一切お金を負担する必要がないことです。

償還請求権なしのファクタリングのデメリット

償還請求権なしのファクタリングでは、売掛先の倒産リスクを心配する必要がないので、利用者は安心して利用できます。

一方のファクタリング会社にとっては、不良債権を抱えるリスクが大きい取り引きです。このため償還請求権ありのファクタリングに比べて、手数料が高くなるというデメリットがあります。

ファクタリングの手数料は、一律に○○%などと決められているわけではありません。

売掛先の信用状態などによって手数料が異なります。また、売掛先の信用度が著しく低い場合は、買い取りを断られる場合もあります。

償還請求権があるファクタリングは手数料が低いのですが、売掛先の倒産時にこちら側が代金を支払わなければならないというリスクがあります。以前はこの形式の取り引きが一般的でした。

しかし、ファクタリングを利用する企業が増えるにつれて、償還請求権なしの取り引きニーズが高まってきたため、現在では償還請求権なしのファクタリングを提供するところが増えてきました。

10.実際にファクタリングを利用している業界・業種の特徴

建設業界

ファクタリングの利用が最も多いのは建設業界です。下請け・孫請けと構造が複雑なため、支払いサイクルが長く資金繰りが苦しくなりやすいからです。

また、案件の規模が大きくても、天候に左右されるため、現場が思うように進まず資金繰りが苦しくなることもあります。

中でも土木工事関係は公共事業も多いことから、安定して支払いを受けられるので、ファクタリング会社が買取に積極的であることも利用が多い一因です。

人材派遣業界

次に利用が多いのは人材派遣業です。在庫は抱えませんが、売掛先の入金前に、人件費の当日払いや週払いで、先出しすることが多くなります。

また、売掛先の経営状況の悪化で支払いがされない、安い単価で仕事を取らなくてはならない苦しい状況がある一方で、給料は高くなければ人材を集められないといった理由で、資金繰りが苦しくなることがあります。

アパレル業界

アパレル業界は在庫を抱える必要があり、仕入れから販売まで期間がかかり、季節毎に必要な資金が変わるという特徴があるため、一時的に資金繰りが難しくなることがあります。

同様に家具販売や雑貨販売でもファクタリングを利用することが多くなります。

介護・医療業界

介護・医療関係の場合は、診療や介護、調剤報酬の入金がかなり先になるため、ファクタリングの利用が多い業界です。

また、他の業界に比べると回収できなくなる可能性が低いため、ファクタリング会社も安い手数料で買い取ることが多くなります。

11.ファクタリングを利用した場合の取引先への連絡や影響に関して

ファクタリングを利用するときに気になるのが取引先へ迷惑がかかるのではないかということや、ファクタリングを知られてしまうのではないかというとです。

ファクタリングを行うと、取引先にはどのような影響があるのでしょうか。

売掛先との関係は取り引き内容によって異なる

ファクタリングには2社間取り引きと、3社間取り引きがあります。

2社間取り引きは利用者とファクタリング会社が直接取り引きするため、売掛先に連絡する必要もありませんし、何ら影響を与えることもありません。

一方、3社間取り引きでは利用者とファクタリング会社、売掛先の3社がファクタリングに関わります。

このため3社間取り引きを行う場合は、売掛先への連絡が必要となります。

3社間取り引きの場合

3社間取り引きの流れは会社や金融機関などによって異なりますが、一般的に次のようなものになります。

まず利用者がファクタリング会社に、売掛金の買い取りを申し込みます。

ファクタリング会社が売掛先の信用調査を行い、売掛債権を買い取ります。

その後ファクタリング会社は売掛先に連絡を取り、売掛金がファクタリング会社に譲渡されることを連絡し、利用者からも売掛先企業に連絡を行って、売掛先企業からファクタリングを行うことを了承してもらう必要があります。

この時点で、売掛先にファクタリングで資金調達をする事実が知られてしまいます。3社間取り引きでは、売掛先の了承が得られない限り契約はできません。

承諾が得られれば、売掛先とファクタリング会社の間で売掛金額の確認などが行われます。

その後ファクタリング会社から利用者へ入金が行われ、売掛先は支払期日にファクタリング会社へ売掛債権を入金します。

ファクタリングの了承を得たり、書類確認や振込先を変更してもらったりと、売掛先には若干の手間をかけることになります。

また勝手に信用調査をされたことに腹を立てる取引先もありますから、慎重に行う必要があります。

3社間取り引きは手数料が低いなどのメリットがありますが、このように相手先に知られてしまうため二の足を踏む事業者が多く、2社間取り引きの人気が高まっています。

しかし建設業界などファクタリング取り引きがよく行われる業界では、手形決済よりも安全に取り引きできるメリットがあるため、3社間取り引きは日常的に行われています。

相手側に知られてもそれほどデメリットがなければ、3社間取り引きを行った方がお得です。

しかし、資金繰りに困っていることを取引先に知られたくない場合は、2社間取り引きを利用することをおすすめします。

12.ファクタリング詐欺とは?

ファクタリング会社は融資をするわけではないので、貸金業法の規制を受けることはありません。

その抜け穴を利用して、もともと闇金融であった業者がファクタリング会社と名乗って広告を出しているケースも増えています。

ファクタリングで多いのは、非常に高い手数料を取るというものです。手数料には、債権譲渡登記費用、印紙代、事務手数料などですが、3社間の場合の手数料は1%~5%が相場です。

2社間の場合はファクタリング会社のリスクが大きくなるため6~40%の手数料になりますが、悪徳業者は90%を超える手数料を要求するところもあります。非常に高い手数料を払えないと分かると分割でもいいと申し出、それに応じると非常に高い分割手数料を取られるということがあります。

また、契約をしてから支払いをしようとしていたところ、突然ファクタリング会社から連絡が来て、一時的に会社の口座が使用できなくなってしまったため、営業職員の個人口座に振り込むよう言われることがあります。

言われた通りに振り込むと、後日、会社にお金が振り込まれていないので振り込んで欲しいと連絡が来ます。事情を説明すると「その職員はすでに退職したので会社の口座に振り込んでほしい」言われます。

他の事例は、契約後、債権を買い取ってもらい、入金もあり手数料を支払った後で、債権登記の抹消費用を支払うように言われるというものです。

このような被害に遭わないためには費用の内訳や契約書の内容は細部まできちんと確認する必要があります。

改ざんされないように契約書の控えを必ず受け取ることも必要です

。また、悪質業者は2社間のファクタリング契約をした後、こちらが相手の要求に応じない場合、クレームした場合、返済がわずかに遅れたという場合などに、取引先に債権譲渡通知を送付します。

こうなるとそれを受け取った取引先に業績が悪化していると判断され、取引停止になることもあります。

その他の事例としては関東地方に所在がある会社が東京のファクタリング会社と2社間ファクタリングの契約をしようとした際に、手数料が高いので断ったところ出張料として十数万円を要求されたというものがあります。

また、ファクタリング会社に実際に出向いて話をしたいという旨を伝えると、拒まれることがあります。

悪質な業者はホームページはきれいに作っていても、きちんとした事務所を構えていないことが多いからです。来社を拒否するような業者には注意する必要があります。

13.【ファクタリングに関するニュース】

2019年3月

GMOペパボがフリーランス向けファクタリングサービスを育成とのニュース。

労働人口が急増しているフリーランスは、資金繰りは不安定です。

フリーランスの方々でも月に100万円など大きな金額を稼ぐケースは増えてきていますが、一般的な事業同様、その売上の入金は2ヶ月後、3ヶ月後になります。

例えば、3月10日に企業から請け負っていたホームページ制作の仕事を納品し、請求書を3月11日に発行したとしましょう。

支払企業が末締め、翌々末払いの場合、この100万円が入ってくるのは5月末になります。

フリーランスと言えど、家賃や生活費は当然必要になるのですから、他に入金がない場合は干上がってしまいますよね。

そんな場合にファクタリングを利用し、100万円の売上債権(売掛金)を90万円で売却すれば、10万円の手数料は引かれるものの、今すぐ90万円が入ってくるので資金繰りは安定します。

メインメニュー

Topics

プロが教える国金活用術

国民生活金融公庫活用実践レポート

プロが教える資金調達徹底ガイド

事業計画書作成ノウハウ

経営者とお金の問題【資金調達編】

経営者とお金の問題【直接金融による資金調達編】

経営者とお金の問題【税・その他】

起業ノウハウ

脱サラ起業家必見!

知って得する「保険・お金」の話。

新会社法の基礎知識

株式会社設立

定款変更マニュアル

株式会社の解散手続き

株式譲渡手続き

LLC(合同会社)設立

合同会社→株式会社への組織変更

一般社団・財団法人の設立

LLP(有限責任事業組合)設立

NPO法人設立

営業許認可

Copyright (C) 2019 行政書士事務所WITHNESS All Rights Reserved.

掲載コンテンツ・イメージの転写・複製等はご遠慮下さい。